Voraussichtliche Lesedauer: 17 Minuten

Probleme beim Beauftragen von Freelancern aus dem Ausland

Dieser Artikel beschäftigt sich mit noch mehr als der reinen Auftragsvergabe an selbstständige (Freelancer) Geschäftspartner im Ausland. Er wurde allerdings direkt im Fokus auf diese Fragen erstellt.

Immer mehr kreative Entwickler (Programmierer, Website Designer, Texter, Grafiker, Komponisten) verlassen seit längerer Zeit nicht nur Deutschland, sondern oft auch gleich Europa. Gleichzeitig wachsen aber auch immer weniger geniale Köpfe dieser Art in Deutschland, Österreich nach… vielleicht noch „etwas weniger Weniger“ in der Schweiz. Warum das so ist, ist eine nahezu unnötige Überlegung. Sie selbst als Geschäftsführer oder leitender Angestellter haben vermutlich schon lange erkannt, dass das Wirtschaftsklima in den deutschsprachigen Regionen von Europa sich derzeit und zukünftig mehr an die Entwicklung der südlichen Europa- und Weltregionen anpasst, anstatt sich an den nordischen Ländern zu orientieren.

Für Sie als Firma/Geschäft bedeutet dies, dass Sie immer öfter Ihren Fachkräftebedarf potentiell mit Kräften aus dem Ausland decken müssen. Was ja auch „an sich“ erst einmal kein Problem wäre, wenn Sie einfach auf die ausgewanderten deutschsprachigen Experten im Ausland zurückgreifen. Sprachprobleme existieren nicht, kosten können so für beide Seiten gesenkt werden, Kommunikationsprobleme gibt es dank schneller Internetverbindungen praktisch nicht mehr… wobei Ihr potentieller Freelancer / selbstständiger Entwickler oder Designer vermutlich im Ausland bedeutend schnellere und zuverlässigere Glasfaserleitungen zur Verfügung hat als Sie selbst im Industriestandort Deutschland. Ich habe z.B. 2 Glasfasern von 2 unterschiedlichen Telekommunikationsanbietern im Haus, dazu noch ein 5G Funk Notfall Modem betriebsbereit am Fenster. In meiner früheren Heimat bei Nordhessen hatte unser 450 Seelendorf zwar im Dorf VDSL, gut für +/- 80 Mb… aber alle 120 Ortsteilnehmer gingen dann gemeinsam über eine 5 Ghz WLAN Verbindung mit 300 Mb Gesamtkapazität über den nächsten Berg. Und bei einsetzendem Regen war die Verbindung zuverlässig nach 10 Sekunden eh für 1 Std. oder länger weg.

Doch wenn Sie sich mit dem Thema „Fachkräfte im Ausland beschäftigen“ beschäftigen, kommen dabei schnell einige Fragen auf:

- Rechnungsstellung: Sind die vom Freelancer aus dem Ausland gestellten Rechnungen unbegrenzt als Betriebsausgaben absetzbar?

- Zahlung: Bindet sich der Bezahlprozess lückenlos in Ihre Finanzbuchhaltung ein?

- Zeitverschiebung: Wie findet die verbale & non-verbale Kommunikation mit ihrem Partner im Ausland statt?

- Haftung: Welche gesetzlichen Bindungen bezüglich Haftung gibt es, wenn der Freelancer/Partner im Ausland sitzt?

- Z4 Meldung: Wird Ihr Unternehmen meldepflichtig nach dem AWG (Außenwirtschaftsgesetzt)?

- Quellensteuer: Müssen Sie 15%-16% (inklusive dem unsterblichen Solidaritätszuschlag) Quellensteuer von der Freelancer-Rechnung einbehalten und gesondert an Ihr Finanzamt melden & Abführen?

Auf diese Kernprobleme geht dieser Artikel hier ein.

Rechnungsstellung

Wenn Ihr ansonsten genialer WordPress-Entwickler Ihnen seine Stundenaufstellung von der Cocktailserviette einer Thailändischen Strandbar in Pattaya abfotografiert und per Whatsapp zuschickt, wird das in Ihrer Buchhaltung sicherlich ein Fernweh der besonderen Art erwecken.

Eine Wirtschaftsprüfung oder Betriebsprüfung wird diese kreative Leistung aber ganz sicher nicht überleben.

Auch für Rechnungen aus dem Ausland gelten -praktisch in allen relevanten Volkswirtschaften- ähnliche Anforderungen für Rechnungen aus dem Ausland (Referenzen z.B. hier)

- Name und Anschrift des (Dienst-)leistenden Unternehmens

- Ihre komplette Firmenaddresse

- Nach Möglichkeit die (Umsatz-)Steueridentifikationsnummer des (Dienst-)leisters

- Ihre eigene Umsatzsteueridentifikationsnummer

- Rechnungsdatum

- Fortlaufende Rechnungsnummer

- Bezeichnung & Anzahl der gelieferten Produkte oder Leistungen

- Den Zeitpunkt der Lieferung oder Leistung (pauschale Formulierungen wie „Leistungsmonat entspricht dem Rechnungsmonat“ sind statthaft)

- Korrekte (!) Endsumme – kann spannend sein bei Word- oder Excel Rechnungsformularen

- Den Hinweis auf die Steuerschuld des Leistungs- und Rechnungsempfängers („Nach § 13b UStG wird auf die Steuerschuldnerschaft des Leistungsempfängers hingewiesen. Der Steuersatz beträgt 19 Prozent.“)

Übrigens ein kleiner Fun-Fakt: Ihre „fortlaufenden Rechnungsnummern“ müssen -entgegen landläufiger Meinung- nicht per se lückenlos sein! Sie müssen aber unter allen Umständen eindeutig sein. Wenn Sie Ihre Rechnungsnummern z.B. nach dem Muster

Jahr-Monat-Tag-Kundenr.-Lfd.Nr. der Rechnung an diesen Kunden an diesem Tag aufbauen, dann ist das legal… aber ganz sicher nicht lückenlos. Wenn Sie aber zwei Rechnungen (oder eine Rechnung eine Gutschrift) mit der Nummer 2022-06-08-08154711-01 erstellen, so gefährdet Dies den Vorsteuerabzug und Anerkennung als Betriebsausgaben bei Ihrem Kunden. Warum dann nicht gleich einfach eine wirklich fortlaufende Rechnungsnummer? Vielleicht möchten Sie oder Ihr Partner nicht öffentlich machen, wie viele Rechnungen Sie oder Ihr Partner so im Monat schreiben…

Ich konfiguriere, Schule & Programmiere Navision Attain/Business Central & Buchhaltung/Buchführung/Archivpflicht seit 1993. Auch in international ausgerichteten Konzernen. Gehen Sie davon aus: Alle oben angegebenen Punkte sind sicher in meinen Rechnungen berücksichtigt.

Zahlung

Überweisungen in das außereuropäische Ausland können sehr aufwändig sein. Dazu kommt das Risiko, das Überweisungen in „kritische“ Länder auch durchaus einmal „verloren“ gehen können, oder das Zahlungen wegen Wechselkursschwankungen Rückfragen erzeugen. Ihr Partner sollte diesen Aufwand und diese Risiko auf seine eigene Schulter nehmen und nicht ihnen eine Zahlung per „Bareinzahlung in russischen Zloty an Western Union“ aufbürden.

Natürlich befolge ich selbst auch diese Empfehlung, und unterhalte ein europäisches Bankkonto mit IBAN Bankverbindung und Euro als Basiswährung. Möchten Sie auf ein Britisches, Australisches oder US-Konto in der jeweiligen Landeswährung überweisen? Sprechen Sie mich an, kein Problem. Ich schule Buchhaltungen in Navision Attain/ Business Central seit 1993 und kenne diverse Gründe dafür, das dies für Sie vorteilhaft oder einfach einfacher sein kann. In einem persönlichen Gespräch kann ich Ihnen weitere Vorteile & Möglichkeiten der Zusammenarbeit über Ländergrenzen hinweg darlegen. Vielleicht kann ich Ihnen sogar eine Ausland-GmbH ersparen?

Adresse ihres ausländischen Partners

Bei der Rechnungsstellung war dies bereits ein Thema: Vollständige Anschrift ihres Leistungserbringers. So weit, so gut. Hier kann es aber zu Schwierigkeiten mit Ankündigung kommen! Befindet sich ihr Partner/Leistungserbringer in einem geächteten Land der Eu, so sind Rechnungen von diesen Aufenthaltsort / Leistungserbringer generell nicht als Betriebsausgaben abzugsfähig!

Stand Sommer 2023 sind dies z.B. folgende Länder:

Amerikanisch-Samoa, Anguilla, Bahamas, Britische, Jungferninseln, Costa Rica, Fidschi, Guam, Marshallinseln, Palau, Panama, Russland, Samoa, Trinidad und Tobago, Turks und Caicosinseln, Amerikanische Jungferninseln, Vanuatu.

In 2025 umfasst diese Liste diese Länder:

Amerikanisch-Samoa, Anguilla, Fidschi, Guam, Palau, Panama, Russland, Samoa, Trinidad und Tobago, Amerikanische Jungferninseln, Vanuatu.

Somit sind diese Länder erst einmal aus dieser Regel herausgefallen: Bahamas, Britische, Jungferninseln, Costa Rica, Marshallinseln, Turks- und Caicosinseln.

Daher wählen Freelancer/Selbstständige oft die (durchaus legale) Registrierung einer US-Amerikanischen LLC oder einer Kanadischen LLP (nach modifiziertem britischem Recht). Auch Perpetual Traveler, also ständige Reisende, versuchen sich gerne unter diesem Schutzschirm zu „retten“. Dabei ist es wichtig für Sie als Unternehmen, das kein fester, nachweisbarer Wohnsitz (keine Steuer-Ansässigkeit) genauso wie ein Wohnsitz in einem der von der EU geächtetem Land ihres Ausländischen Partners mit Sicherheit wenigstens Rückfragen bei einer Betriebs- oder wirtschaftsprüfung nach sich ziehen… mit der Gefahr, das Sie möglicherweise Quellensteuer, Umsatzsteuer abführen müssen oder Ihnen die Rechnung(en) gleich ganz aus den Betriebsausgaben gestrichen werden.

Mein registrierter und nachgewiesener dauerhafter Wohnsitz ist auf den Philippinen, ich bin hier auch steuerrechtlich ansässig. Mit den Philippinen hat Deutschland auch ein DBA (Doppelbesteuerungsabkommen), was Sie noch sicherer macht. Allerdings erhalte ich als Ausländer auf den Philippinen nicht so einfach eine Steuernummer. So geht es auch anderen Freelancern in anderen Ländern. Oft wird dann einfach das lokale Unternehmen auf den Namen der meist inländischen Partnerin registriert, was dann für Sie als Europäischer oder Deutscher/Schweizer/Österreichischer Kunde/partner wieder andere Probleme nach sich ziehen kann.

Daher unterhalte ich zu Ihrer und meiner Sicherheit, trotz der damit verbundenen Kosten, eine registrierte (eingetragene) LLC in Kannada, und kann ihnen somit eine legale, offizielle, anerkannte Steuernummer auf meinen Rechnungen angeben. Eine Steuernummer ist nicht eine 100% ige Pflichtangabe auf den Rechnungen, spart aber unnötige Rückfragen bei einer Wirtschaftsprüfung oder Betriebsprüfung.

Zeitverschiebung & Kommunikation

Chance und Problem in einem… Dies hängt vom gegenseitigen Verständnis ab… und vom Maß der Zeitverschiebung. In meinem Fall beträgt die Zeitverschiebung im Sommer z.B. 6 Std, was sich über die Zeit als ziemlich praktisch herausgestellt hat. Meine meiste Zeit arbeite ich in meinen Morgenstunden, d.H. ich störe die Mitarbeiter nicht während Ihrer täglichen Arbeit („Ein anderer Anwender hat die Definition der Tabelle Verkaufszeilen geändert.“). Und mein Nachmittag passt dann ab 14 Uhr perfekt auf den Bürostart von 8 Uhr in Deutschland, z.B. für Besprechungen oder weitere Anpassungen. Zeitverschiebungen darüber hinaus könnten sich negativ auf die Zusammenarbeit auswirken… müssen das aber nicht! Einfach mal ausprobieren.

Haftung

Haftung ist bei Navision Financials/ Business Central sowieso so ein Thema. Wer war nun wirklich für ein bestimmtes Fehlverhalten verantwortlich? Der Bediener, weil er einfach etwas anderes Erwartet als Microsoft definiert hat? Microsoft, weil MS einen Fehler eingebaut hat? Der Entwickler in Ihrem Haus? Der frühere Navisionpartner? Der heutige Navision / Business Central Partner? Ihr Freelancer? Aus diesem Grund ist bei mir einfach jede Arbeitszeit, welche ich für Sie erbringe, kostenpflichtig. Dabei ist es völlig unwichtig, ob wir eine Planung, eine Umsetzung, eine größere Anpassung oder was auch immer angehen. Vielleicht passt dieses Model aber nicht zu jeder Beschäftigung mit einem Freelancer, z.B. wenn Sie ein copyrightfreies Jingle für Ihre Telefonanlage in Auftrag geben, und sich dieses dann als Plagiat eines aktuellen Popsongs heraus stellt. Hier kann ich aber so rein gar keine Empfehlung geben. Denn gerade in solch einem Fall stehen Sie selbst dann in D selbst mit einem Bein in der Haftung, wenn Ihr Komponist in Deutschland ansässig ist. Für meine Programmiertätigkeit kann ich so etwas glücklicherweise ausschließen, da i.d.R. fremde Entwicklungen nicht meinen Qualitätsansprüchen entsprechen – und ich keine Jingle komponiere oder Logos entwerfe.

Ab wann greift die Meldepflicht für die Z4 Meldung?

Bitte beachten Sie, das größere Rechnungen von z.B. mir bzw. genauer Zahlungen an mich (über 12.500 Euro Neu seit 2025: 50.000 Euro) automatisch eine Verpflichtung zur Meldung nach dem AWG (Außenwirtschaftsgesetz) §11 und §67 an die deutsche Bundesbank auslöst. Das gilt nicht nur für mich, sondern für jede Geldbewegung mit dem Ausland (auch in der EU!) auf ihren Bankkonten. Wenn Sie ohnehin schon mal Geschäfte mit dem Ausland mit höheren Beträgen getätigt haben, sind Sie ohnehin in dieser Meldepflicht nach dem AWG Außenwirtschafts geführt, und müssen sowieso jeden Monat bis zum 7. des Folgemonats an die Bundesbank melden. Sollten Sie einmal keinen Umsatz mit dem Ausland machen, müssen Sie trotzdem eine Fehlanzeige absetzen, also mitteilen, dass Sie eben im Vormonat keinen Umsatz mit dem Ausland getätigt haben. Denken Sie bitte auch daran, das es hier um jeden Umsatz aus oder in die Bundesrepuplik Deutschland geht, also auch in die EU! Daher ist es eher wahrscheinlich, das Ihre Finanzbuchhaltung ohnehin schon damit vertraut ist. Beachten Sie bitte dabei auch noch extra: Es geht um die Bankentranskation, d.H. um die Überweisung mit dem jeweiligen Überweisungsbetrag. Sollten Sie eine höhere Rechnung von oder ins Ausland diese in 2 Teilrechnungen á 10.000 Euro begleichen, oder eine Rechnung an’s Ausland in zwei Teilbeträgen bezahlt bekommen, die jeweils unter 12.500 Euro Neu seit 2025: Unter 50.000 Euro! liegen, so bewegt sich das Aufteilen der Rechnung und der Zahlung in z.B. 2 Teilrechnungen/Zahlung (Klären Sie das unbedingt mit Ihrem Buchhalter / Wirtschaftsprüfer / Steuerberater!) außerhalb dieser Vorschrift. Diese Einzelbeträge nicht zu melden sollte daher OK sein. Allerdings ist das i.d.R. auch vergebene Liebesmüh: Irgendwann einmal bewegt sich eh, und sei es aus versehen, ein Geldbetrag über dieser Grenze, und -zack!- sind Sie in der Z4 Meldepflicht an die Deutsche Bundesbank drin, und kommen ab diesem Zeitpunkt auch nie wieder da raus. Übrigens: §11 gilt auch für jede andere Finanztransaktion, also z.B. auch für eine Ländergrenzen überschreitende Geldbewegung in Bar oder Austausch von einer goldenen Rolex aus Deutschland gegen einen Ford Mustang aus Frankreich.

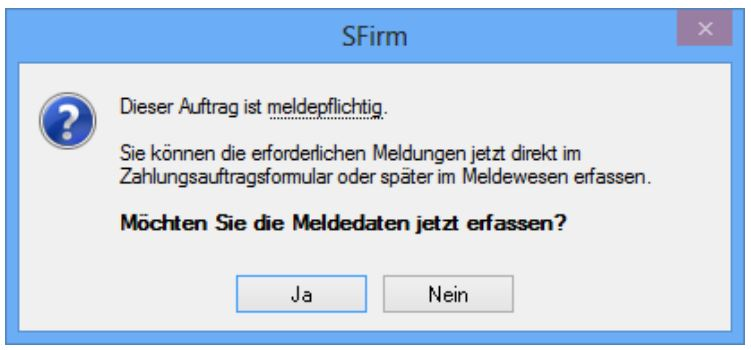

Wie können Sie diese Z4 Meldungen erzeugen?

Und wenn Sie doch regelmässige Bankentransaktionen (Banküberweisungen oder Geldeingänge) mit Beträgen über 50.000 Euro durchführen? Je nach ihrer Navision / Business Central Einrichtung haben Sie bereits mit ihrem Kontoauszug (wenn Sie z.B. ein eigenes Bankkonto für Auslandsüberweisungen nutzen) oder in Ihrem Zahlungsverkehr (z.B. OP+ oder Aquinet) enthalten sein. Z4, Z5 (Z8, Z10) ist gar nicht im Standard enthalten (und meines Wissens nach auch nicht in Aquinet & OPplus) und muss individuell für Sie erstellt werden. Sprechen Sie mich bei Bedarf an! Vielleicht erstellt auch Ihre Bank/Ihre Bankensoftware anstelle ihres Navision / Business Central diese Meldung für sie, z.B. Sfirm von den Deutschen Sparkassen.

In der Z4 Meldung müssen z.B. auch die Zahlungsform selbst sowie der der Zahlung zugrunde liegende Geschäftsvorfall in Form der zugehörigen Intrastat Nummer angegeben werden.

Gilt diese Meldepflicht „Z4“ (Z5, Z10) auch für Privatpersonen?

Sie finden hier ein sehr kompaktes und gut anzusehendes Video zu diesem Irrsinn der deutschen Gesetzgebung. Warum Irrsinn? Weil die echten Geldverschiebungen trotz dieser Meldepflicht einfach statt finden und dann einfach passend bezeichnet werden… oder dann einfach klassisch über Bargeld abgewickelt werden.

Die Meldepflicht für Überweisungen in das Ausland oder aus dem Ausland nach Deutschland nach Z4 betrifft im wesentlichen auch Privatpersonen mit privaten Geldgeschäften, z.B. wenn Sie ein Haus auf Mallorca, ein Auto in Frankreich oder ein Grundstück auf den Philippinen/in Thailand kaufen! Hier geht das dann zwar ein kleines bisschen lockerer zu, und es entsteht auch keine monatliche Pflicht zur Fehlanzeige… aber Melden müssen Sie, sobald der Grenzbetrag überschritten wird. Sie können hier aber recht leicht z.B. auf die telefonische Meldung zurückgreifen. Sie finden in dem oben verlinkten Video dazu mehr Informationen, z.B. wie Sie sich bei der Bundesbank für die vereinfachte Meldung von Überweisungen in das oder aus dem Ausland registrieren, auch ganz ohne elektronische Meldung, z.B. nach dem Z4 oder Z5 Verfahren mit Navision / Business Central.

Quellensteuer nach § 50a Abs. 1 Nr. 3 EStG für Urheberrechtlich relevante Leistungen

Und wenn wir gerade dabei sind: Wie verhält sich das denn mit der Einbehalten von Quellensteuer, wenn Sie kreative Arbeiten, z.B. das komponieren von Musikstücken, das erstellen von Firmenlogos, oder… Programmierarbeiten im Ausland erledigen lassen? Z.B. von mir?

Im wesentlichen müssen Sie auf alle vom Urheberrecht betroffenen Leistungen aus dem Ausland 15-16 % Quellensteuer von der Rechnung abziehen und diese in Deutschland an das deutsche Finanzamt abführen.

Auch von meinen Rechnungen? Frei nach Radio Eriwan: Im Prinzip… Nein!

Grundlagen zur Verpflichtung der Abführung von Quellensteuer nach § 50a Abs. 1 Nr. 3 EStG

Der Sachverhalt ist recht komplex, nehmen Sie hierfür unbedingt Rücksprache mit Ihrem Steuerberater. Ich kann keine Steuerrechtliche Beratung durchführen.

Sie finden hier ein sehr gutes gemachtes Video mit vielen Details dazu.

Hier noch eines.

In sehr kurz zusammen gefasst: Meine Dienstleistungen für Sie fallen teilweise generell, seit 2021 auch im Sinne des Gesetzes zur Einbehaltung von Quellensteuer offensichtlich nicht in diese Verpflichtung zur Einbehaltung und gesonderten Meldung von Quellensteuer!

Welche Tätigkeiten aus dem Programmiererumfeld fallen nicht unter die Verpflichtung der Abführung von Quellensteuer?

Viele Tätigkeiten, welche ich für Sie erbringe, haben mit dem Urheberrecht ohnehin nichts zu tun. Die von Navision / Business Central bereits vordefinierten Rechnungsformulare anpassen? Eine Erklärung zu der Provisionsabrechnung erstellen? Eine Besprechung für die Anpassung der durchschnittlichen Einstandspreisberechnung? All dies berührt nicht einmal das Urheberrecht, da diesen Tätigkeiten die nötige Schöpfungshöhe fehlt. Das trifft zwar meine Berater- und Programmiererehre, aber es gibt hier einen gewissen Anspruch an die „kreativität“ der Tätigkeiten im Urheberrecht, und das ist die Basis für den Einbehalt der Quellensteuer nach § 50a Abs. 1 Nr. 3 EStG. Und die liegt durch die Einfache konfigurierbarkeit (Konfigurieren ist kein programmieren) von Navision / Business Central doch recht hoch.

Welche Programmierertätigkeiten berühren das Urheberrecht und damit die Verpflichtung der Abführung von Quellensteuer nach § 50a Abs. 1 Nr. 3 EStG?

Wie verhält es sich nun mit komplexen Programmieraufgaben? Greift hier § 50a Abs. 1 Nr. 3 EStG?

Bereits meine AGB’s, welche Sie zu beginn unserer Zusammenarbeit erhalten haben, definieren, das jede Programmierung von mir in ihrem Auftrag für Sie Zeitlich und Räumlich unbegrenzt und unbeschränkt nutzbar ist, und indirekt das Sie beliebige Anpassungen daran vornehmen dürfen und Ihnen für diesen Zweck auch der Quellcode in jedem Falle und unwiderruflich überlassen wird. Um Ihnen hier noch mehr rechtliche Sicherheit zu geben, ist dies auch auf jeder Rechnung von mir vermerkt!

Warum ist ein Verbot zum Weiterverkauf der erstellten Programme für (bzw. gegen) die Verpflichtung der Abführung von Quellensteuer nach § 50a Abs. 1 Nr. 3 EStG relevant?

Das bedeutet zwar nun nicht, das Sie von mir erbrachte aufwändige Programmiertätigkeiten in ihrem Navision / Business Central nun einfach selbst weiter verkaufen dürfen. Aber, und das ist das wichtige Detail: Sie erwerben von mir keine Lizenz, sondern Sie erwerben von mir eine unbeschränkt und dauerhaft nutzbare Lösung inkl. Quellcode! Das ist auch in Hinblick auf die Quellensteuer sehr wichtig! Dürften Sie die von mir erstellten Lösungen selbst weiter verkaufen, würde Quellensteuer fällig werden! Sprechen Sie bitte auch dieses Detail bitte mit ihrem Steuerberater ab.

Sie finden hier und hier weiterreichende und tiefer gehende Informationen dazu.

Bitte besprechen Sie dieses Thema noch einmal mit Ihrem Steuerberater, gerade dafür habe ich Ihnen so viele Quellen in diesem Artikel beigefügt.

DSGVO

Was für eine Bürokratie aus Deutschland… und eigentlich nur aus Deutschland. Aber das nützt Ihnen ja nichts, deutsche Gerichte urteilen im Zweifelsfall nicht mit Sachverstand und Augenmaß. Im Allgemeinen gibt es bei deutschen Gerichten auch kein nennenswertes Sachverständnis für IT-Fragen, siehe Hamburg und Münchener Gerichte. Über Hamburg finden Sie selbst genug wenn Sie mal „Urheberrecht“ und „Hamburg googlen“, über München erzähle ich Ihnen gerne mal hier in Davao bei einem Bier, was hier mein früherer Arbeitgeber Landefeld Druckluft und Hydraulik, Kassel sich so aus den Fingern gesogen hat, um mir und meinen Kunden zu schaden… und wie das Münchener Gericht damit umgegangen ist. Na ja, Schnee von gestern, alles Vorbei.

Zurück zum Thema: Ja, ich kann Ihnen auch einen -nach allem, was ein Fachanwalt von Deutschland darüber urteilen kann- brauchbaren DSGVO Vertrag für externe Datenverarbeitung anbieten.