Estimated reading time: 30 minutos

El mayor número de quiebras empresariales en diez años… „Lo que está llevando a las insolvencias en Alemania a niveles récord«... Titulares que a cualquier empresario le dan escalofríos. Y seguro que a usted también se le pasa por la cabeza mientras lee el periódico por la mañana: «¡Espero que mi cliente no esté entre ellos!»... Y probablemente incluso tenga a algún cliente en mente. Y muchos otros clientes críticos en su lista de deudores que no le vienen a la mente de inmediato.

Pero... ¿qué le aporta personalmente la tendencia de insolvencia del IWH? Lo que usted necesita es un apoyo eficaz para alerartle de posibles quiebras e insolvencias inminentes, y lo mejor es que sea sin mucho esfuerzo. Al fin y al cabo, ya tiene bastante con la burocracia desmesurada, a pesar de todas las promesas de reducirla. Con una ley para reducir la burocracia... Ya se oye relinchar a la burocracia 🙂

En lo que respecta a la gestión de cobros y la protección contra impagos, es mejor guiarse por el método «Navision» (o Business Central 365 BC365): ¡lo sencillo es mejor!

Identifique a los clientes críticos y con problemas financieros mucho antes de que se declaren en quiebra o cierren sus puertas. Sin necesidad de la IA de Microsoft, 100 % integrado en Business Central o Navision, rapidísimo, sin esfuerzo adicional. Evite las pérdidas por impagos casi sin darse cuenta. Y lo que es aún mejor: ¡optimice sus transacciones de pago desde cero! Se acabaron las carpetas clasificadas a mano con las facturas pendientes de pago. Se acabaron los documentos en papel que hay que manipular una y otra vez, mover de un lado a otro y que al final se pierden. Aunque el tema puede ser tan interesante en en el ámbito de compras como lo es aquí, en este artículo, desde el punto de vista del cliente.

También encontrará más consejos sobre este apasionante tema de evitar los impagados, independientemente de si utiliza Business Central o Navision o un sistema contable completamente distinto, por ejemplo Diamand, SAP Sage KHK, HS AS400 o el que sea.

¿Necesitas inteligencia artificial para eso? No.

A Microsoft le gustaría vender su IA (Inteligencia Artificial... O no es artificial, como Amazon,o no es inteligente) a Business Central & Navision para determinar "si una factura se paga a tiempo". O no lo está. Vaya.

Eso es bastante poco para una gestión de cuentas por cobrar / gestión de riesgos / minimización de riesgos contra deudas incobrables debidas a insolvencias u otras razones de impago.

Seguimiento continuo de los derechos de cobro como actividad secundaria

¿Le ayuda realmente la información «el dinero llega a tiempo» o «el dinero no llega a tiempo»? Por supuesto que no. Una auténtica advertencia sobre los clientes que se están declarando insolventes (insolvencia / «quiebra»): La casa es mucho más lo que le ayuda, ¿verdad? Y eso de forma directa y sencilla, integrado en su trabajo (casi) diario con Business Central 365 o Navision Financials. Más sencillo que cualquier gestión de cobros, prácticamente «sobre la marcha». Evitar las pérdidas por impagos nunca ha sido tan fácil y económico. Prepárese un café o un té, póngase cómodo y lleve su gestión de cobros al siguiente nivel con este artículo.

Por supuesto que hay excepciones y sorpresas, ningún algoritmo informático puede protegerte. Pero en la masa (y la regla) se puede observar lo siguiente:

- Los clientes con liquidez decreciente aprovechan cada vez más sus condiciones de pago.

- Los clientes "sanos" suelen pagar dentro del periodo de descuento.

- Los "clientes con problemas" a veces optan por la fecha de vencimiento (es decir, pagan antes del objetivo de pago neto) en lugar de la fecha de vencimiento con descuento por pronto pago (pago anticipado con deducción del descuento por pronto pago).

- Y si las cosas se ponen aún más tensas, la fecha de vencimiento se retrasará un poco... y luego un poco más... y así sucesivamente.

Si esperas demasiado, lo único que te ayudará es el seguro de impago... pero estos proveedores no lo hacen gratis 🙂 A continuación encontrarás ejemplos de cuánto te costarán los proveedores de servicios de facturación ("factoring")... y cómo puedes averiguar si te merece la pena.

Al final de este artículo encontrarás aún más señales de aviso de morosidad, insolvencia inminente e impagos. Puede utilizarlas aunque no tenga Navision & Business Central... pero con Navision ya es más elegante 🙂 .

Hay muchas más señales de alerta (indicadores) de impagos o incumplimientos de pago (véase más abajo), pero el aumento del plazo de pago (el tiempo que se tarda en saldar las facturas o partidas pendientes) es uno de los indicadores (señales) más sencillos y seguros de una inminente insolvencia o quiebra. Si los antiguos clientes con descuento ya no pueden permitirse obtener descuentos, pronto tampoco podrán permitirse pagar sus deudas a tiempo. Por supuesto, esto no es 100 % lógico... pero para una gestión de cobros sencilla y eficaz «de paso», es suficiente para hacer saltar las alarmas.

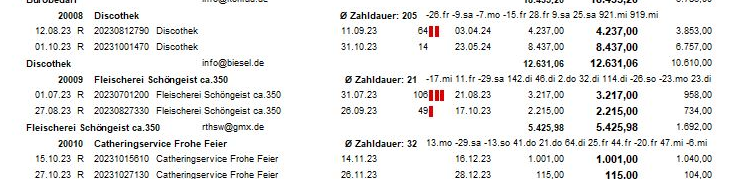

Por eso, he ampliado «un poco» la lista «Partidas vencidas de deudores» (informe 106)... Nota: El número de meses vencidos con una barra de progreso roja es más bien un juego, pero tiene un trasfondo interesante: ¡incluso el «antiguo» Navision nativo puede hacer juegos así! Con RTC o BC365 AL Extensions, esto se puede hacer de forma más elegante y sencilla... Pero su Navision hasta 2009R2 tampoco pertenece al montón de chatarra, puede enseñarle algunos trucos que a los distribuidores les gusta decir: No puede hacerlo, compre un nuevo Microsoft Business Central BC365.

Un aumento en el valor de los pedidos acompañado de una ampliación de los plazos de pago es más bien una confirmación de la inminente insolvencia que un indicador de crecimiento... Preste atención a esto para evitar impagos. Si un cliente quiere llenar rápidamente su almacén antes de quedarse sin dinero, usted no debería ser el proveedor que le conceda crédito .

Reaccione a tiempo para no quedarse sin cobrar sus créditos vencidos por la insolvencia o quiebra de sus clientes. Y evitar así convertirse usted mismo en un caso para el administrador concursal. Por cierto, las capturas de pantalla de los ejemplos proceden de una instalación real de un cliente, solo se han cambiado o ocultado los nombres.

¡Navision Dynamics o Business Central 365 le ayudan a hacerlo fácilmente!

Esta técnica también es adecuada para, por ejemplo, hacer que el sistema ajuste automáticamente las condiciones de pago y los límites de crédito de los clientes. Póngase en contacto conmigosi desea ampliar su gestión de cobros / gestión de riesgos en este sentido.

Ejemplos de evaluación sobre la marcha de deudas incobrables / insolvencias inminentes

¿Cuál es la forma más sencilla de protegerse contra la insolvencia inminente y, por lo tanto, contra la pérdida de cobros de sus clientes con Navision Financials o Business Central 365? ¿Lo mejor es hacerlo mucho antes de que se produzca la insolvencia?

Es muy sencillo: se supervisa el comportamiento de pago, y se hace de forma bastante incidental, sin ningún trabajo adicional significativo.

Y prácticamente sin ajustes en Standard Navision o Business Central. Sólo el informe 106 Customer Detailed Aging (deudor - partidas vencidas) recibe una pequeña ampliación: ¡el historial de los plazos de pago o descubiertos anteriores!

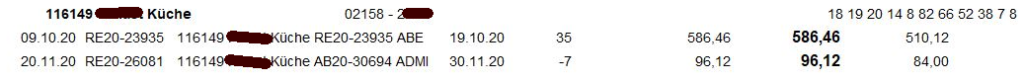

Simplemente mostramos la duración de los últimos pagos en la parte superior derecha (o donde usted desee). Ejemplos:

Ejemplo Reconocer el ritmo de pago

Los pagos suelen fluctuar unos días en torno a la fecha de vencimiento (descuento). Esto también puede reconocerse muy rápidamente aquí y, por lo tanto, da el visto bueno si los pagos se realizan unos días más tarde.

El cliente de este ejemplo a veces paga a los 12 días, a veces sólo a los 16 días... Pero si nos fijamos en los detalles, enseguida nos damos cuenta: ¡el cliente simplemente hace sus pagos los viernes! Por lo tanto, las desviaciones detectadas no son desviaciones reales en el comportamiento de pago, sino sólo un ejemplo de contabilidad racional, una gestión de cobros que funciona.

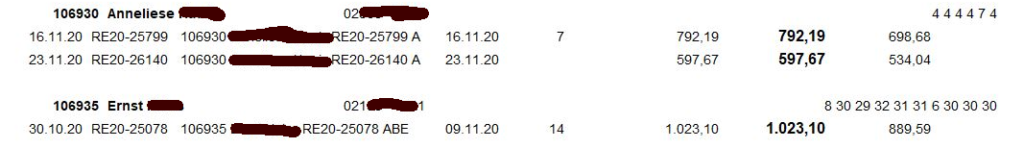

Ejemplo de pagador sano y puntual, sin riesgo de impago

Es evidente que Annelise tiene mucha liquidez: siempre paga dentro del plazo de pago con descuento (Ø tras sólo 4 días), y la factura actual sólo lleva abierta 7 días. El ciclo 4 4 4 4 4 7 4 indica más bien una factura que una vez se pagó 3 días más tarde debido a un fin de semana. Véase también el primer ejemplo.

Ernst se toma un poco más de tiempo: prefiere pagar dentro de plazo, pero de forma muy fiable. Y la factura actual sigue en el medio con 14 días. Business Central o Navision le transmiten aquí un mensaje tranquilizador: no hay que alarmarse.

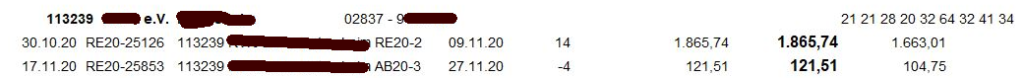

Ejemplo de pagador puntual, nula o baja probabilidad de pérdida por impago

En este caso, con un recibo y 64 días de retraso (21 21 28 20 32 64 32 41 34), probablemente había una ambigüedad, pero por lo demás no había motivo de alarma. Todos los demás cobros se liquidaron (pagaron) al cabo de unos 20-30 días. Por cierto, los días de pago están ordenados por fecha: El último pago (la última liquidación) está a la derecha, por lo que se puede ver muy bien la evolución.

Ejemplo de método de pago fluctuante e irregular

Aquí es más probable que se reconozca que este cliente "paga según disponibilidad". Esto no es crítico, pero puede dar lugar más fácilmente a una deuda incobrable. Evidentemente, paga sus facturas cuando vuelve a tener suficiente dinero disponible. Por lo tanto, ¡un solo cliente moroso con este cliente puede convertirse muy fácilmente en su problema! Así, en el caso de los clientes (deudores) que se encuentran en una situación financiera precaria, puede producirse rápidamente un efecto dominó que puede provocarle a usted una pérdida de crédito.

Aunque los plazos de pago nunca se han excedido de forma especialmente notable, el hecho de que a veces se aplique el descuento y otras no indica claramente que este cliente tiene problemas financieros de vez en cuando.

Con cantidades pequeñas no tiene qué preocuparse, pero si el volumen de negocio aumenta de repente, entonces debe saltar la alarma: Puede que quiera aumentar rápidamente sus existencias a tu costa.

Si este es un problema conocido para usted (los clientes llenan rápidamente sus propias existencias a su costa poco antes de su insolvencia), también podemos simplemente añadir aquí los importes respectivos, lo que aclara mucho más esta tendencia.

Pero entonces se necesita un poco más de tiempo para hojearlo. En Navision & Business Central RTC (RDLC) puede resaltar días individuales de forma visual/colorida. Desafortunadamente, esto no es tan fácil de hacer en Navision hasta la versión 2009R2. Pero también es posible. Mire de nuevo el ejemplo al principio de este artículo.

Ejemplo de insolvencia progresiva con buen final

Aquí es donde la cosa se puso mucho más emocionante. Este cliente solía pagar bastante bien (después de 18 19 20 14 8 días). Luego se puso un poco más difícil. ¿Corona? La duración del pago subió a 82 días. Luego las cosas volvieron a relajarse: la duración del pago pasó de 82 a 66, 52, 38 días y luego bajó a descuento por pronto pago (7,8 días).

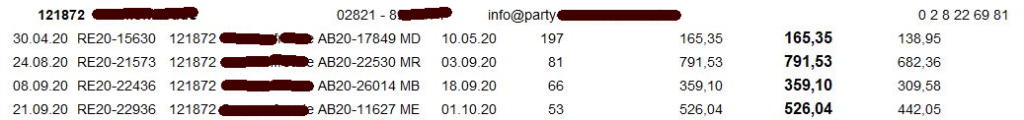

Ejemplo (casi) seguro tras una pérdida de créditos incobrables

...Y aquí tenemos un buen ejemplo de alerta roja. Primero pagó inmediatamente (0,2), luego dentro del plazo de descuento (8 días), luego ya utilizó su plazo de pago neto (22 días), luego pagó de más (69 y 81 dias. Los créditos actuales ya llevan 53, 66, 81, 197 días de retraso: ¡esta tendencia ya era evidente hace mucho tiempo! En este caso hay que estudiar urgentemente contramedidas, por ejemplo, pago por adelantado, pagos a cuenta, conversaciones personales con la dirección. Preste también atención a la correcta conservación de la titularidad de todos sus documentos. Si su Navision/Business Central aún no imprime esta importante frase en sus documentos, póngase en contacto conmigo..

Y: eso se hace aparte. Al menos sé que la lista de partidas vencidas (Informe 106 en Business Central o Navision) es una herramienta popular para echar un vistazo rápido a las partidas de deudores pendientes poco antes de la ejecución de la reclamación (¿espero que automatizada?). Y con inteligencia real, no artificial.

Y para que pueda aclararlo rápidamente con el cliente, también se facilitan la dirección de correo electrónico y el número de teléfono. Ajustes mínimos para una simplificación óptima del trabajo: así funcionan Navision y Business Central. Para ello no se necesita IA.

Planificación automática de la liquidez con Navision y Business Central

Incluso se pueden generar muchas más cosas a partir de estos datos. Por ejemplo, Navision puede determinar automáticamente las fechas de vencimiento en las partidas deudoras de Business Central y Navision a partir de los 3 últimos ciclos de pago. De este modo, su propia planificación de liquidez -sin ningún trabajo manual adicional- es mucho más precisa de lo que nunca podría hacer a mano. Las estadísticas no mienten, al menos no las suyas propias.

Otras señales de alerta de impagos / insolvencias

Primer pedido para nuevos clientes

¿Primer pedido?? Evtl. ¿Posiblemente con un valor de mercancía llamativamente alto o combinaciones de productos poco habituales? Si no conoce en absoluto al cliente, esto siempre va asociado a un cierto peligro.

Agencias de calificación como Creditreform o Euler Hermes Rating ayudan en este caso con una comprobación de crédito. En Shopware esto se hace automáticamente a través de un plug-in. También puede consultar el registro comercial, disponible de forma gratuita.

Busque también agrupaciones de direcciones y nombres de famosos (nombres de famosos). Preste atención a si recibe pedidos diferentes con nombres diferentes o incluso iguales, a menudo con nombres de famosos, de las mismas direcciones. Dado que las direcciones objetivo de los fraudes de pedidos suelen contener direcciones idénticas y, sobre todo, meticulosamente correctas, una comparación de direcciones muy sencilla ya es un obstáculo barato pero elevado. En Navision Financials Dynamics y Microsoft Business Central BC 365, esta seguridad, esta comprobación preliminar contra el fraude en los pedidos también es muy fácil de automatizar, sólo tiene que escribirmesi aún no dispone de algo así. Simplemente compare el código postal, la ciudad y la calle de los nuevos clientes con las direcciones que ya tiene en sus archivos. Cuando encuentre la misma dirección, podrá analizar el saldo de pedidos y el saldo de facturas, así como el volumen de negocio del mes anterior y del año anterior. Aumento repentino del volumen de pedidos, sin pedidos anteriores, pero ahora inmediatamente gran volumen de negocios, sin pedidos anteriores, pero ahora muchos pedidos de golpe: Todo esto se hace con un esfuerzo mínimo , incluso con grandes volúmenes de pedidos / volúmenes de pedidos «sobre la marcha» y ya es una herramienta mágica contra el einfach agierenden Bestellbetrug.

Revisión de las insolvencias

¡Ni siquiera necesita ningún proveedor de servicios para ello! ¡Las insolvencias se hacen transparentes, gratuitas y de conocimiento público! Busque aquí gratuitamente a sus clientes si, por ejemplo, se produce uno de los indicios que aquí se muestran.

Productos de alto precio

Preste también atención a si, por ejemplo, se incluyen en su gama productos de precio muy elevado que pueden adquirirse más baratos, o simplemente productos que pueden revenderse fácilmente, como cámaras, ordenadores portátiles, notebooks... Los defraudadores no comparan precios. Si no se paga de todos modos, el precio de compra no es tan importante. Vender los productos con cualquier descuento en el precio, por ejemplo a través de anuncios clasificados (antes eBay), es cualquier cosa menos una propuesta perdedora si se obtienen gratuitamente.

Direcciones diferentes

También debe tener cuidado con las diferentes direcciones de entrega en el primer pedido , al igual que con las entregas a centros de empaquetado. Tal vez se esté utilizando indebidamente una cuenta secuestrada con gran reputación (confianza) para cometer fraude en los pedidos (fraude crediticio). Navision Dynamics o Business Central BC365 también pueden ayudarle en este caso: simplemente muestre cuántas direcciones de entrega tuvo este cliente anteriormente y en el año anterior para pedidos con una nueva dirección de entrega diferente. Si el cliente no tenía ninguna o sólo una dirección de entrega en el pasado, entonces una llamada o un correo electrónico generado automáticamente puede costarle 2 minutos de tiempo de trabajo.

Preste atención también al nombre dirección de correo electronicoudo.mayer@web.de o un Ralf3245532@web.de debe hacer que usted alerta.

Las direcciones de correo con muchos dígitos o combinaciones de letras aleatorias suelen crearse automáticamente. O incluso por una persona a la que no le importa el enunciado de una dirección de correo. Y si el pedido llega en mitad de la noche... mejor llamar por teléfono después. Eso también puede ser atención al cliente 🙂 .

Cambio en la duración (y puntualidad) de los pagos

Para los clientes existentes , las indicaciones que estiran el plazo de pago (como se ha descrito anteriormente) y las reclamaciones falsas son un indicador. Este último punto se expresa automáticamente en las líneas de pago en descubierto mostradas más arriba: ¡muy práctico! Las reclamaciones falsas funcionan como las reclamaciones, salvo que son infundadas. Sólo pretenden ocultar retrasos en los pagos.

los plazos y la duración de los pagos...

Deterioro de la comunicación con los clientes, información a los empleados

Bastante obvias, pero que deben tratarse manualmente, son las señales de advertencia claras, como la inaccesibilidad de la direccióncompetidores que sólo suministran a sus clientes contra pago anticipado o en efectivo, reorganizaciones, traslado de áreas de negocio al extranjero, batallas de descuentos (como en el caso del "Praktiker Baumarkt")respuestas evasivas de los empleados sobre la situación de la empresa, fluctuación de los empleados, cambio frecuente de personas de contacto...…

Preste atención también a si su persona de contacto suelta un comentario como "Desde que el Sr. o la Sra. xxx ya no está aquí, aquí ya no funciona nada" o algo similar. Por lo general, sólo hay empleados medios en empresas medias. Estas empresas se sostienen gracias al mercado. Los empleados sobresalientes individuales pueden poner fácilmente a una empresa en dificultades con su marcha.

Es más interesante en las empresas por encima de la media. A menudo, la brillantez de la empresa depende de uno o muy pocos empleados. Un vendedor realmente bueno, un programador excelente, un comprador superdotado. En este caso, la marcha de una sola persona puede poner en peligro el liderazgo en el mercado de toda una empresa.

E incluso este proceso en sí mismo puede ser un indicador: Los buenos empleados suelen ser los primeros en abandonar una empresa en dificultades, lo que agrava estas fluctuaciones.

Si oye alguna señal de alarma, un vistazo rápido y gratuito al registro mercantil no le vendrá mal. Aquí también encontrará, por ejemplo, la apertura de un procedimiento de insolvencia. En este caso, póngase en contacto inmediatamente con el administrador concursal que figura allí y pregunte por los siguientes pasos, por ejemplo, nuevas entregas a sus clientes. De lo contrario, corre el riesgo de seguir efectuando entregas y seguir atascado con sus créditos.

Garantizar los créditos vía factoring

Existen numerosos proveedores de servicios que se encargan de su gestión de cobros. Y también ofertas "a partir del 1% de comisión", por ejemplo con AXA, que rápidamente te hacen pensar en librarte de todo este fastidioso asunto del seguimiento de las cuentas por cobrar.

Pero sea tan inteligente como su proveedor de factoring. Para ello, simplemente tome las cuentas por cobrar que fueron reclasificadas como "cuentas por cobrar incobrables" el año anterior y que se supone que están en mora. Y ponga estos impagos en relación con su facturación total. Este valor porcentual es su pérdida de créditos incobrables estadísticamente esperada. Si este porcentaje es superior a la comisión de su proveedor de servicios de factoring, está haciendo un buen negocio al contratar el factoring. Sin embargo, si este porcentaje es igual o inferior a la comisión de su proveedor de servicios de factoring, está haciendo un mal negocio al vender sus cuentas por cobrar. Aparte del hecho de que también puede estar poniendo en tensión su relación con el cliente.

Ejemplo de cálculo: En el año anterior anotó 2.768 euros como créditos incobrables, con una facturación del año anterior de 568.234 euros. Su pérdida por créditos incobrables es, por tanto, de 2.768 / 568.234 * 100 = 0,49%. Si ahora paga el 1% de su facturación como seguro de impago o comisión de cobro, duplicará sus costes. En Navision / Business Central también puede hacer que este importante ratio se calcule/visualice de forma totalmente automática en el esquema de cuentas.

Lo mismo ocurre con los seguros de impago. Por supuesto, estas empresas también hacen un cálculo del riesgo de impago y te lo hacen pagar. Y esto se puede asumir: Los clientes perezosos realmente ya conocidos tampoco toman estos seguros de impago y los proveedores de factoring de ellos.

La insolvencia inminente como retención de clientes

Lo que al principio parece una contradicción, también puede ser una oportunidad.

Por supuesto, esto requiere un enorme tacto por parte de todos los implicados. Lo primero y más importante es hacerse una idea de si un cliente crítico tiene posibilidades de seguir en el mercado. Si se llega a la conclusión de que existe esa posibilidad, se puede aprovechar para crear un cliente fiel y leal para el futuro. No lo dude: si no se limita a sacrificar a su cliente, si no lo "echa a los lobos" (es decir, lo pone en situación de insolvencia), ganará un cliente fiel para el futuro. Y posiblemente sembrará las semillas de una cooperación muy fructífera para ambas partes.

Esto no es aplicable a todos los clientes, ni mucho menos a todos los países. Si conoce a su cliente como un clásico socio comercial hanseático, un comerciante con honor y conciencia, ¡sin duda debería tomar esta vía de diálogo! Quizá pueda echar una mano a su cliente con los pagos a plazos y los intereses.

Si suele hacer negocios, por ejemplo, con clientes y países de orientación «meridional» u oriental, es posible que deba pasar más rápidamente a los procedimientos de reclamación judicial o al «cobro de deudas ruso», es decir, a la gestión externa de las cuentas por cobrar. Aquí no hay una regla general, se requiere su instinto y su experiencia. Navision / Business Central puede ayudarle muy bien en este caso con sus pérdidas inminentes por impago a través del historial de contabilización (partidas de deudor), pero no puede quitarle la decisión.

Gestión prospectiva de los créditos

Comprobar y gestionar facturas

Contabilice todos los cobros con regularidad y puntualidad. Es la única forma de tener una visión fiable de sus cuentas por cobrar, su liquidez (flujo de caja) y, sobre todo, el comportamiento de pago de sus clientes.

Recordar a los clientes las facturas pendientes o vencidas

Si descubre rápidamente sus facturas vencidas y, por tanto, los clientes críticos, por ejemplo con la lista de partidas abiertas descrita anteriormente, es el momento de recordarles -incluso antes del primer recordatorio- que paguen la deuda. En muchos casos, puede utilizar esto para conseguir que las deudas pendientes se paguen ("cobrar") antes de que se produzca un impago. Por ejemplo, puede conseguir que se paguen facturas olvidadas o entregadas incorrectamente sin mucha complicación. Especialmente con mi función factura por correo , tiene la comodidad de poder adjuntar directamente una copia electrónica de su factura en formato PDF al amable correo electrónico recordatorio. Esto agiliza el tiempo que dedica a la gestión de las cuentas por cobrar, y también facilita a su cliente la aclaración y el pago. Así evitará molestias innecesarias con poco trabajo.

Enviar recordatorios

Especialmente con Navision, la reclamación es tan sencilla y flexible como con casi ningún otro sistema de contabilidad financiera. Idiomas extranjeros ilimitados (p. ej., alemán, inglés, neerlandés y francés), métodos de reclamación ilimitados (p. ej., "Amistoso" y "Exigente"), niveles de reclamación ilimitados (p. ej., en el nivel de reclamación 5, en lugar de un recordatorio, la carta terminada al servicio de cobros). Utilice esta opción para enviar un recordatorio urgente a su cliente moroso con poco esfuerzo por su parte. Con mi factura por correo puede incluso adjuntar las facturas vencidas al recordatorio si lo desea. ¿Por qué perder el tiempo discutiendo un "Ah, esa no la hemos recibido"? Si ha adquirido el hábito de enviar recordatorios poco después de que se haya producido un retraso en el pago, entonces el primer recordatorio puede o debe contener la palabra "recordatorio". Si le asusta el esfuerzo que supone enviar recordatorios, el primer recordatorio debería llevar el título más amistoso de "recordatorio".

Escriba una fecha de vencimiento en sus facturas. Esto pone automáticamente al cliente en mora después de esta fecha límite. Sin embargo, entrará en mora a más tardar con el recordatorio. Según la ley, esto le da derecho a intereses de demora y a una indemnización por daños y perjuicios. Esto también se aplica a los honorarios del abogado o los costes de cobro.

Buscar conversación

¿Qué hacer si el cliente sigue sin responder? Depende del importe de la factura y de la relación con el cliente. Véase también más arriba.

¿Suma más alta y cliente antiguo? Como muy tarde ahora, intente hablar con el cliente y elaborar una solución conjunta. La buena voluntad puede incluso reforzar la fidelidad del cliente. Véase más arriba.

Si el cliente no puede pagar durante un corto periodo de tiempo, un aplazamiento puede ser una solución para importes más pequeños. "Aplazamiento" significa: el retraso del vencimiento de un pago durante un periodo de tiempo más largo (plazo), por ejemplo de uno a tres meses. Pida a su cliente una previsión realista de cuándo podrá pagar la factura.

Con un aplazamiento, el plazo de prescripción se suspende, es decir, se interrumpe. Si el deudor reconoce la reclamación, el plazo de prescripción vuelve a empezar. Un plazo de prescripción más largo es ventajoso para usted, ya que le da más tiempo para cobrar la deuda antes de que prescriba (caducidad).

Cómo evitar que sus facturas pendientes prescriban

Considere también la posibilidad de cobrar intereses por el aplazamiento. Un aplazamiento puede generar confianza y ayudar a retener al cliente a largo plazo.

En el caso de importes mayores, también puede tener sentido el pago a plazos o el pago parcial. Esto reinicia el plazo de prescripción. Navision y Business Central le ofrecen grandes posibilidades para gestionarlo fácilmente mediante pagos parciales ilimitados de créditos.

Si todo esto resulta infructuoso, no queda más remedio que cobrar la deuda a través de un abogado, una agencia de cobro de deudas, una orden judicial o una demanda para evitar la pérdida total de los derechos de cobro. Al final, la camisa debe estar más cerca que los pantalones, como dice el refrán.

Pedir ayuda a una agencia de cobros o a un abogado

Las agencias de cobro deberían ser siempre su última opción, ya que recurrir a un tercero puede dañar (y dañará) irreparablemente la fidelidad del cliente.

Aquí se organizan muchos proveedores de servicios de cobro de deudas: Lista de miembros de la asociación.

Básicamente, existen tres modelos de recogida:

- La compra de títulos de crédito: En este caso, la agencia de cobros compra la deuda pendiente al acreedor por entre el 20 y el 30 por ciento del valor de la factura.

- La asignación silenciosa: En este caso, su agencia de cobros cobra la deuda en su propio nombre, pero la deuda sigue siendo del acreedor. El acreedor solo recibe su dinero -menos la comisión- si el cobro tiene éxito.

- El cobro de deudas como servicio: En este caso, el cobrador cobra la factura en nombre del cliente y cobra al deudor por sus servicios. Además, recibe una comisión si el cobro tiene éxito.

Siempre debes intentar primero llegar a un acuerdo sin implicar a terceros. Si no llega a ningún acuerdo extrajudicial, también puede iniciar usted mismo un procedimiento de reclamación judicial. Es sencillo, rápido y ahorra muchos costes y trámites administrativos.

Iniciar procedimientos legales de reclamación

Mediante un procedimiento de reclamación judicial, normalmente recibirá una orden de ejecución (Vollstreckungsbescheid) sin tener que presentar una demanda. Este procedimiento es más rápido y menos costoso que una demanda.

Puede presentar una solicitud de recordatorio en línea o por escrito al tribunal de distrito competente: mahngerichte.de.

Si la solicitud se cumplimenta correcta y completamente, el tribunal la expedirá inmediatamente. No comprobará si la demanda está justificada..

Si el deudor no se opone al requerimiento de pago en el plazo de dos semanas, se expedirá el correspondiente título ejecutivo.

Con el título ejecutivo tiene un título terminado en sus manos y puede dar instrucciones a un agente judicial o iniciar otras medidas de ejecución.

Puede calcular la tasa del procedimiento de reclamación judicial en línea aquí.

Con la emisión de la reclamación recibirá una factura de gastos que podrá cargar al cliente.

Prevención anticipada

¡No siempre es intencionado que los clientes paguen tarde! Según un estudio de 2017 de la agencia de consultoría Plum , alrededor de 2/5 de los retrasos en los pagos se deben simplemente a un «olvido», pero algo menos de 2/5 de los retrasos en los pagos también se deben a la intención de exprimir unos días más para pagar. Sin embargo, ambos suponen un enorme gasto para el cliente y aumentan enormemente los costes de administración comercial. Una factura completamente manual, desde la recepción hasta el pago, puede costar entre 15 y 60 euros, dependiendo de los costes laborales del empleado o empleados implicados. ¡No se trata de un marco de costes fijos! Aquí encontrará una calculadora estimativade cuánto le cuesta efectivamente una factura recibida. Si eso no es un argumento a favor del uso de la recepción electrónica de facturas ...

Objetivos de pago claros

No formule sus condiciones de pago con un insulso «Por favor, pague a tiempo». Esto garantiza un plazo de pago legal de 30 días, pero ¿quién sabe? Escriba lo siguiente en sus facturas: «Importe final de 500 euros pagadero antes del 31/12/2023, pago con descuento (importe del pago = 480 euros) antes del 15/12/2023».

¿No sabe cómo hacerlo en Navision Financials Dynamics Attain o Microsoft Business Central BC365? Escribame!

Facturas correctas

Probablemente no sea un problema para usted si utiliza Financials Dynamics o BC365, ya que su ingenioso sistema de gestión de mercancías y contabilidad financiera lo hace todo bien por sí solo... ¡si le da una oportunidad! Utilice más descuentos que precios especiales. Hay que corregir los precios especiales con regularidad, los descuentos rara vez. Utilice artículos y clientes reales. No utilice varios clientes y proveedores & Lieferantenpara los que tenga que introducir los datos de dirección manualmente una y otra vez. «A mano» significa “incluyendo errores tipográficos”. Puede que no siempre. Pero cada vez más a menudo. Con la factura electrónica (independientemente de si es EDI o xRechnung o ZUGFeRD), esto será obligatorio de todos modos, por lo que varios clientes y proveedores serán cosa del pasado de todos modos. No utilice artículos varios. Los errores en precios y descuentos no sólo son posibles aquí, sino que están preprogramados. A menudo, los clientes mal organizados (esperemos que usted no sea uno de ellos) sólo reconocen las facturas incorrectas el día del pago, y sólo entonces presentan reclamaciones. Para usted, como proveedor, esto se traduce en plazos de pago aún más largos.

Prepago

El último recurso en Alemania. Sin embargo, si su cliente reside en otro país, puede que esté acostumbrado a pagar por adelantado. Utilice este método de pago. Puede simplificarlo mediante Paypal y correos electrónicos automatizados con instrucciones de pago de Paypal ya preparadas, hasta tal punto que su cliente ya no lo perciba como un pago por adelantado. ¿No sabe cómo implementar algo así en su Navision o Microsoft Business Central BC365? Por favor, escríbame.!

Dropshipping, FBA

Abastecer a determinados grupos de clientes, como los clientes finales, con, por ejemplo, Amazon o ebay o anuncios clasificados de ebay. Aquí los clientes también están acostumbrados a pagar por adelantado sin largas discusiones.

Facturación rápida

No espere demasiado para emitir su factura. Facture cada tarde o cada viernes, por ejemplo. Si tu cliente lento sólo paga a los 45 días porque cree que así se ahorra dinero y tú sólo facturas a final de mes, en el peor de los casos tendrás 30 días (entrega de mercancías el 1 de mes, facturación el 30 de mes) + 45 días (plazo de pago con el cliente) = 75 días de retraso entre la salida de mercancías (¡tienes que volver a comprar!) y la emisión del pago.

Basta con redactar las facturas todas las tardes. De este modo, sin conversaciones desagradables ni otros obstáculos, puede reducir el retraso en el pago de este cliente de 75 a 45 días, es decir, la friolera de un 60%, ¡sin disputas! O todos los viernes a las 18.00 horas, también en torno al 50%. Con su Navision y sus facturas por correo electrónico (ya sean PDF o edifact o xRechnung), esto funciona incluso de forma totalmente automática, ¡así que nadie en la oficina tiene ni que pulsar un botón! Y gracias al correo electrónico, también se ahorran franqueo y sobres.

Débito directo

Ofrezca a sus clientes morosos (¡o a todos ellos!) la domiciliación bancaria como forma de pago. También puede hacer que esto sea apetecible:

* No más recordatorios

* No vuelva a perder un descuento

* Menos trabajo para el cliente

También puede automatizar esto casi por completo con su Navision / BC365. Gracias a la compensación automática de OP, tendrá mucho menos trabajo que contabilizando los pagos recibidos.

Recordatorios de pago rápidos

Gracias al sistema de reclamaciones integrado en Navision, combinado idealmente con recordatorios por correo electrónico, puede crear desde recordatorios de pago amistosos hasta recordatorios rápidos con sólo pulsar un botón, sin mucho trabajo interno.